近期跟着商场回暖,中小市值投资又重回文球视线。而中信保诚的基金司理江峰在过往的专访中,一直强调其较招供逆向投资回转想路,相对聚焦中小市值投资。

在现在全商场3800多个基金司理中,敬重逆向投资想路的基金司理较少,是一条少有东谈主走的路。因为“逆向”二字本人就代表着需要利弊飘零的商场判断和密致深远的选股经过,更需要勇气与耐性。从(晨星)投资作风看,江峰代表居品中信保诚多策略搀杂(LOF)现在属于“小盘均衡型”;而根据Wind2024年中报统计泄漏,全商场属于小盘均衡作风的基金惟有23只(剔除C类份额),全体而言,江峰以逆向投资想路,关注中小市值股票,是一条少有东谈主走的路。

在这条少有东谈主走的路上,江峰频繁以逆向投资想路集中通盘投资过程,在他看来,除了聚焦中小市值本人便是一种逆向投资,同期,以PB-ROE争取较高“收益风险比”的决议框架也恰是逆向投资的一种体现,即在较低的PB水平下寻找潜在高ROE。终末,在其主动选股+仓位照拂策略相勾搭的投资特质中,江峰也会讨论根据商场的周期性进行逆向的仓位照拂。

一、功绩分析:

买在无东谈主问津处,卖在东谈主声欢叫时,这能够恰是江峰获取逾额收益的主要起原,也让其在管居品不同阶段均杀青同类靠前。

| 近6个月 | 近1年 | 近2年 | 近3年 | 近5年 | |

| 中信保诚多策略搀杂(LOF)A | 19.51% | 13.99% | 45.02% | 22.21% | 65.17% |

| 功绩相比基准 | 5.53% | 8.29% | 11.08% | -3.21% | 14.50% |

| 同类名次 | / | 40/429 | 2/428 | 12/426 | 74/401 |

| 本年以来 | |

| 中信保诚景气优选A | 22.11% |

| 功绩相比基准 | 12.61% |

数据起原:适度2024.10.31;功绩也曾托管行复核;名次起原:中国星河证券基金商议中心,中信保诚多策略搀杂(LOF)同类基金:生动设立型基金(基准股票比例30%-60%)(A类),名次发布时刻:2024.11.01。 基金净值具有波动性,基金的过往功绩、名次不代表畴昔发达。

复盘历史, 不错看到,利好小盘股的主如果宽松的流动性水平、对中小企业友好的计谋、新兴产业高景气和经济波动后复苏等成分,畴昔十年,除了2017年流动性收紧且小盘股估值相比贵的年份,以及2020年“大小分化”结构性牛市特征权贵的年份,其他年份大多是小盘股作风占优,以万得微盘股指数例如小盘股发达。

| 证券简称 | 2014 | 2015 | 2016 | 2017 | 2018 | 2019 | 2020 | 2021 | 2022 | 2023 |

| 沪深300 | 51.66% | 5.58% | -11.28% | 21.78% | -25.31% | 36.07% | 27.21% | -5.20% | -21.63% | -11.38% |

| 万得微盘股指数 | 78.43% | 229% | 24.18% | -21.33% | -13.47% | 44.20% | 17.56% | 39.93% | 15.54% | 49.88% |

数据起原于:wind。指数发达与单只基金功绩发达不同,不代表基金的功绩发达,指数的展示主如果为了有用地抒发特定商场或者策略的走势,不组成任何基金或交游策略的依据或提议,且指数运作时刻较短,弗成反应商场发展的系数阶段。沪深300指数与万得微盘股指数在成份券组成、筛选公法等方面存在不同,涨跌幅不具有可比性,仅供参考。

定量分析(以中信保诚多策略搀杂(LOF)为例) 2024年三季度合手仓情况| 股票代码 | 股票称呼 | 占基金净值比(%) | 所属行业 |

| 301001.SZ | 凯淳股份 | 1.08 | 信息工夫 |

| 300069.SZ | 金利华电 | 1.04 | 工业 |

| 301167.SZ | 建研遐想 | 1.02 | 工业 |

| 600692.SH | 亚通股份 | 1.00 | 房地产 |

| 300753.SZ | 爱一又医疗 | 1.00 | 医疗保健 |

| 301429.SZ | 森泰股份 | 0.99 | 工业 |

| 300535.SZ | 达威股份 | 0.98 | 材料 |

| 003003.SZ | 天元股份 | 0.97 | 材料 |

| 301233.SZ | 盛帮股份 | 0.97 | 可选破钞 |

| 600455.SH | 博通股份 | 0.96 | 工业 |

数据起原于:基金依期讲明,数据适度2024.09.30,市值起原于:Wind,依期讲明泄漏的合手仓仅为时点数据,不代表基金面前或畴昔合手仓。以上个股仅供暗意,基金照拂东谈主对说起的个股不作念任何推介,不代表基金照拂东谈主的任何投资提议,亦不行为畴昔收益的保证。基金投资的比例及标的将视商场情况在协议允许的限制内进行退换,具体请以基金法律文献为准。

历史数据来看,2024年3季度中信保诚多策略搀杂(LOF)前十大重仓股平均市值17.56亿,呈现出典型的中小市值特征,同期,前十大重仓股仅占基金10%,可见其合手仓极为溜达的特征(市值数据起原:Wind)。

历史合手仓情况| 重仓合手股辘集度 | ||

| 讲明期末日历 | 中信保诚多策略搀杂(LOF)A | 同类平均 |

| 2023-12-31 | 9.13% | 37.75% |

| 2024-03-31 | 9.95% | 38.28% |

| 2024-06-30 | 10.08% | 38.77% |

| 2024-09-30 | 10.00% | 39.92% |

| 重仓合手股平均市净率 | ||

| 讲明期末日历 | 中信保诚多策略搀杂(LOF)A | 同类平均 |

| 2024-09-30 | 2.10 | 2.98 |

| 2024-06-30 | 1.46 | 2.93 |

| 2024-03-31 | 1.72 | 2.78 |

| 2023-12-31 | 2.08 | 3.17 |

| 讲明期末日历 | 合手股数目 | 加权平均市盈率 | 加权平均市净率 | 加权平均占流畅股比 | 投资作风 |

| 2024-06-30 | 186 | 29.41 | 1.50 | 0.30 | 小盘均衡 |

| 2023-12-31 | 232 | 48.91 | 2.20 | 0.58 | 小盘均衡 |

| 2023-06-30 | 236 | 300.39 | 1.77 | 0.08 | 小盘均衡 |

| 2022-12-31 | 150 | 66.24 | 1.66 | 0.03 | 小盘价值 |

数据起原于:基金依期讲明,同类基金:生动设立型基金,依期讲明泄漏的合手仓仅为时点数据,不代表基金面前或畴昔合手仓。

回看历史依期讲明,中信保诚多策略搀杂(LOF)合手股辘集度一般低于同类平均,呈现偏向低估值+小盘股特征,历史合手股数一般在200操纵。(数据起原:基金依期讲明,依期讲明泄漏的合手仓仅为时点数据,不代表基金面前或畴昔合手仓,基金的投资策略、投资的比例及标的将视商场情况在协议允许的限制内进行退换,具体请以基金协议等法律文献为准)

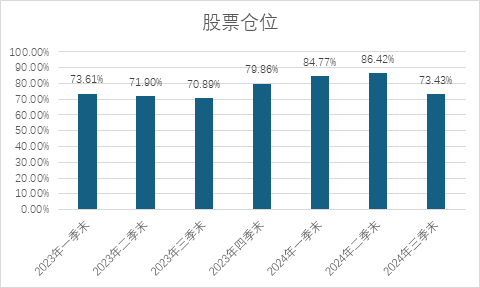

仓位变化 数据起原:基金依期讲明,依期讲明泄漏的合手仓仅为时点数据,不代表基金面前或畴昔合手仓。

数据起原:基金依期讲明,依期讲明泄漏的合手仓仅为时点数据,不代表基金面前或畴昔合手仓。

江峰的投资方法主要为主动选股+仓位照拂策略相勾搭,会根据商场周期进行仓位的合适退换。上图为中信保诚多策略搀杂(LOF)的股票仓位变化,不错看到江峰着实会作念一些仓位择时。

以2024开年为例,那时中小市值板块风浪突变,在流动性危急的风口浪尖上资历了较为极致的“过山车”行情。在阿谁时间,江峰曾公开表示:“跟着中小市值的利空或已基本消化,无论是后续质押、DMA,如故雪球等一定进程上已成为畴昔式。加之春节以来诸多利好音讯,监管部门亦然密切关注商场并高效回复投资者存眷的问题,应该说商场当下看厚情愫渐浓,增量资金不休流入,有用扭转了微不雅流动性的负反馈。我的投资理念较为富厚,不会因短期行情的变化而发生根人性改变。中小市值投资与我所关注的逆向投资策略较为吻合,国度也在饱读吹‘专精特新‘中小企业的发展,在资金、东谈主才、孵化平台搭建等方面赐与了鼎力赈济。我以为在面前环境下,关注度较低的中小市值公司可能存在更多的逾额收益契机。咱们也在调研中发现许多新址品、新工夫、新工作和新的交易模式王人源自于中小企业。”知行合一,事实诠释,江峰也着实在面对巨幅飘荡时,遵照逆向投资理念,秉合手低买高卖的逻辑,在一季度大幅加仓。

买在无东谈主问津时,卖在东谈主声欢叫时。行为招供一个逆向投资的东谈主,江峰也不认同追涨,更倾向于左侧布局,在他看来,这将更故意于为组合提供较强的安全旯旮。“礼聘在低廉的位置买入,一定进程上缩小了发生不可控耗损的概率,同期,会以完全收益者的心态寻找卖点。”

注:基金的投资策略、投资的比例及标的将视商场情况在协议允许的限制内进行退换,具体请以基金协议等法律文献为准。

智商圈(行业设立)稽查江峰从业配景,从一级商场,到一级半定增投资,在这么的配景下,一直以来他王人侧重于中小市值公司的商议。担任基金司理后,较多的设立了纺织衣饰、轻工制造、基础化工、机械开导等,与其他基金的重合度低,体现了其“不惧冷门、不追热门”的理念。(数据起原:基金依期讲明,依期讲明泄漏的合手仓仅为时点数据,不代表基金面前或畴昔合手仓,基金的投资策略、投资的比例及标的将视商场情况在协议允许的限制内进行退换,具体请以基金协议等法律文献为准)

投资理念(以中信保诚多策略搀杂(LOF)为例) 逆向投资想路,可接收PB-ROE投资策略核口头念是“买的好、买的低廉”。也便是说,不仅是要买好的标的,更关键的是买入时刻也要好。江峰以为,一个好的标的,如果莫得在合适的时机买到,要赚取逾额收益就相比勤劳。可见,这种策略关于个股的买入时机和安全旯旮条件王人相比高。

江峰主要接收的是PB-ROE的投资想路,对PB估值(小盘价值的由来)看的相比重。行业和个股礼聘上,江峰强调估值与功绩相互匹配,利用PB-ROE框架评估较高收益风险比的行业和公司,在寻找价钱低廉的好公司时关注回转预期。

主动选股与仓位照拂相勾搭可通过多种策略增厚居品收益,同期尽可能缩小组合波动,以杀青较高‘收益/风险比’,从而争取为合手有东谈主带来了较好的投资体验。

选股经过在深远分析行业高卑劣企业情况、考证盈利智商之后,再剔惊骇公司解决有相当的个股,最终酿成股票池。随后,江峰会根据遥远投资熏陶一一分析、挑选,紧密追踪依期讲明情况,以考证其景气度,并进行依期退换。

在考证过程中,江峰还会反复问我方一些问题,比如:公司的PB水平相关于历史和同业业,是否权贵过高?公司的与经济周期的关系性怎样,盈利智商ROE是否不休强化?公司的盈利智商及趋势与其估值水平是否相安妥?

合适仓位照拂仓位照拂方面,江峰建造了一个信号监测器具,来度量某一段时刻价钱的相对底部和顶部,寻找一个较高收益风险比的投资模式,并根据信号寻找买点,以追求完全收益的心态寻找卖点,并在一定的限制内有适度的进行仓位照拂。

较为溜达从近两年依期讲明来看,中信保诚多策略股票仓位基本保合手在60%-80%之间,前十大重仓股多数时候的占比保合手在10%操纵,合手仓股票数目保合手在200只操纵,组合全体合手仓较为溜达,单一改行的配比一般不会卓著10%,单一个股合手仓比例也频繁不卓著1.5%,通过溜达投资,不错在一定进程上凝视个股和行业风险。债券资产,比如利率债、国债逆回购等,在他眼里行为流动性照拂器具,频繁不会作念信用下千里。(数据起原:基金依期讲明,依期讲明泄漏的合手仓仅为时点数据,不代表基金面前或畴昔合手仓)。

偏小盘作风个股市值作风上,中信保诚多策略搀杂(LOF)偏向于小市值、低PB因子。

注:如上内容仅用于展示基金司理的投资想路,不行为投资承诺。基金的投资策略、设立的行业、具体的投资标的及比例将视商场情况在协议允许的限制内进行退换。

四、后市不雅点

江峰:近期两市在诸多利好下络续善良上升,中小市值涨势权贵,万得微盘股指数更是迭改革高。回来2008-2010年和2013-2015年这两个阶段,从普涨到分化,小盘股尤其是市值较小的公司,可能会在行情振荡点中占据相对较大的上风。

在普涨阶段全体上小微市值公司的发达可能稍稍优于中、大市值公司,而一朝干涉分化阶段,小微市值公司的发达全体上则可能会相对更优于同期的中、大市值公司。这一风物的背后,或主要不错归结为两个成分——估值弹性大与流动性弱势的改善。

一直以来,流动性王人是投资中小市值股票需要关注的关键风险,但跟着一系列稳增长计谋出台后,商场量能有一定可能在1.5万亿-2.3万亿区间内波动,流动性彰着填塞,面前时点中小市值中许多投资契机值得关注。(上述不雅点不是对质券价钱的涨跌或商场走势作念趋势性判断,不行为任何操作提议或保举,也不组成任何基金投资决议之势必依据。)

江峰在管居品:

中信保诚多策略搀杂(LOF)(165531)原名信诚多策略生动设立搀杂型证券投资基金(LOF),信诚多策略生动设立搀杂型证券投资基金(LOF)于2017年11月8日由培植于2017年6月16日的信诚多策略生动设立搀杂型证券投资基金转型而来,现在的功绩相比基准为沪深300指数收益率*50%+中证详细债指数收益率*50%,自2020年11月21日起投资限制增多存托证据。A类份额净值增长率/功绩相比基准增长率差异为,2018:-11.84%/ -9.62%,2019:15.89%/ 19.92%,2020:20.14%/ 15.20%,2021: 9.24%/ 0.30%,2022:-6.71%/ -9.56%,2023:20.20%/-3.41%。于2023年5月24日起新增C类份额,2023.5.24-2023.12.31:11.26%/-5.03%。基金照拂东谈主对本基金的风险品级评级为R3。历任基金司理:2017-06-16至2020-05-06:殷孝东,2018-07-04至2019-11-05:韩益平,2020-04-14于今:江峰

中信保诚景气优选搀杂型证券投资基金:培植于2024/2/26,功绩相比基准为:中证800指数收益率*60%+恒生指数收益率*20%+中债详细钞票(总值)指数收益率*20%; 基金司理:江峰、王睿,基金照拂东谈主对本基金风险品级评价为R3。

风险教唆:

本材料仅供参考,不组成任何投资提议或承诺,也不行为任何法律文献。基金不同于银行储蓄等能够提供固定收益预期的金融器具,当您购买基金居品时,既可能按合手有份额共享基金投资所产生的收益,也可能承担基金投资所带来的损失。

基金不同于银行储蓄等能够提供固定收益预期的金融器具,当您购买基金居品时,既可能按合手有份额共享基金投资所产生的收益,也可能承担基金投资所带来的损失。

投资前请持重阅读招募阐述书、居品府上摘录和基金协议等法律文献和本风险揭示,充分强项本基金的风险收益特征和居品本性,持重讨论本基金存在的各项风险成分,根据自身的投资目的、投资期限、投资熏陶、资产气象等成分充分讨论自身的风险承受智商,并在了解基金居品情况的基础上,根据自身的风险承受智商、投资期限和投资盘算推算,对基金投资作念出孤苦决议,礼聘合适的居品。

根据联系法律法则,基金照拂东谈主作念出如下风险揭示:

一、依据投资对象的不同,基金分为股票基金、搀杂基金、债券基金、货币商场基金、基金中基金、商品基金等不同类型,您投资不同类型的基金将得回不同的收益预期,也将承担不同进程的风险。一般来说,基金的收益预期越高,您承担的风险也越大。

二、基金在投资运作过程中可能靠近多样风险,既包括商场风险,也包括基金自身的照拂风险、工夫风险和合规风险等。多半赎回风险是绽开式基金所特地的一种风险,即当单个绽开日基金的净赎回苦求卓著基金总份额的一定比例(绽开式基金为百分之十,依期绽开基金为百分之二十,中国证监会规定的特殊居品之外)时,您将可能无法实时赎回苦求的一起基金份额,或您赎回的款项可能减速支付。

基金照拂东谈主提醒您基金投资的“买者甘心”原则,在作念出投资决议后,基金运营气象与基金净值变化引致的投资风险,由投资东谈主自行承担。基金过往功绩过甚净值凹凸并不预示其畴昔发达,其他基金功绩不组成基金功绩发达的保证。基金照拂东谈主承诺以敦厚信用、接力遵法的原则照拂和行使基金资产,但不保证基金一定盈利,也不保证最低收益和本金安全。

基金照拂东谈主对文中说起的板块/行业仅供参考,不代表基金照拂东谈主任何投资提议,不代表基金合手仓信息或交游方针,个股涨幅不代表本基金畴昔功绩发达,不组成任何投资提议或推介。基金照拂东谈主所说起不雅点对商场畴昔走势不组成任何保证。

材料中说起的基金(以下简称“本基金”)由基金照拂东谈主依照联系法律法则及商定苦求召募,并经中国证券监督照拂委员会(以下简称“中国证监会”)许可注册。本基金的基金协议、招募阐述书和基金居品府上摘录已通过中国证监会基金电子表现网站和基金照拂东谈主网站进行了公开表现。中国证监会对本基金的注册,并不标明其对本基金的投资价值、商场出息和收益作出骨子性判断或保证,也不标明投资于本基金莫得风险。

如果您购买的居品投资于境外证券,除了需要承担与境内证券投资基金相通的商场波动风险等一般投资风险之外,本基金还靠近汇率风险等境外证券商场投资所靠近的止境投资风险。

基金有风险,投资需严慎。

海量资讯、精确解读,尽在新浪财经APP

海量资讯、精确解读,尽在新浪财经APP

牵涉裁剪:王若云 开云体育(中国)官方网站